在10月23美股凌晨盘后,特斯拉发布了三季报,具体财报解读请看《“画饼王” 特斯拉终于王者归来了!》,特斯拉由于汽车业务毛利率端超预期,以及提前宣布了一款新的便宜款车型(海豚君简称Model 2.5车型),无论是交付时间上还是对2025年的销量增长贡献上都超市场预期,最后特斯拉一夜收涨21.9%。

而在此之后,随着特朗普上台,AI故事的落地预期又成了特斯拉股价的新一轮催化剂,带动了特斯拉又重回万亿美元市值,股价也距三季度业绩发布后收涨了67%,在众多新能源汽车股中“一骑绝尘”。

对于马斯克的AI故事“大饼“,在三季度业绩会时已经初见端倪,在《马斯克真要撕票 2.5 万美金 Model 2?》中,海豚君指出,马斯克在战略思路发生了转变:马斯克认为单纯推出一款 售价 2.5 万美元的普通版车型是无意义的,未来的汽车都是以自动驾驶所驱动的。

所以即将在2025年推出的这款便宜版Model 2.5车型,目的也显而易见,这款车大概率的目的只是一款用于稳交付和股价的过渡性质的产品,并且降本并不是由技术所驱动,而更可能是一款选择性减配的版本。

但在三季度业绩电话会中,特斯拉对于Robotaxi的原型车Cybercab,反而准备了超额产能:Cybercab能在2026年量产,每年可以生产200万辆,在多家超级工厂一起生产,最终的产量可以达到400万!

可以很明显的看出,相比于明年推出的Model 2.5车型,特斯拉真正的战略重点放在了这款Cybercab车型上。

而由于Cybercab是特斯拉Robotaxi业务的原型车,所以海豚君本篇研究的落点也在于特斯拉的Robotaxi业务,补上之前在特斯拉深度三部曲中《特斯拉:马斯克 “万亿帝国梦” 还有多远?》、《狮王遇群狼,特斯拉能 “看住家” 吗?》、《FSD 智驾:撑不起特斯拉下一个估值奇迹》还没有覆盖的Robotaxi业务板块。

海豚君对于Robotaxi业务主要关注的问题如下:

① 特斯拉进军网约车市场:共享出行是一个好生意吗?潜在市场规模有多大?

② Robotaxi vs网约车:司机换成FSD,能根本改变共享出行市场这个生意本质吗?

③ 特斯拉为什么想切入共享出行这个市场?特斯拉真正的目的是什么?

④ 特斯拉为何对Robotaxi的原型车Cybercab准备了超额产能?

以下是详细分析

一、共享出行是一个好生意吗?潜在市场规模有多大?

由于Robotaxi最终仍服务的是出行市场,我们先来看看这个市场近几年发生了什么变化,我们以目前市场规模第一的中国为例:

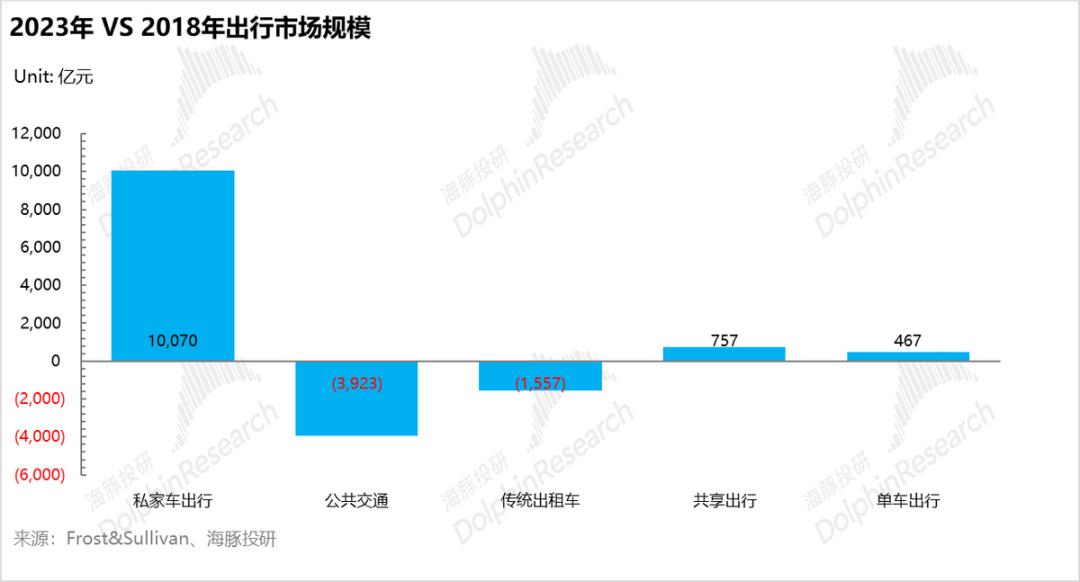

在2023年,出行市场的整体市场规模已经达到了7.5万亿元,而其中私家车出行仍是出行市场的主要组成部分,2023年占整体出行市场的比例达到85%。

而根据出行市场的结构演变来看,海豚君发现:忽略疫情的影响之后,公共交通和传统出租车的占比呈现了下滑趋势,而私家车出行和共享出行(线上网约车+出租车)的占比持续上升。

背后反应的是国人在选择出行方式的转变:以共享出行和私人出行为主的交通方式,正在形成对公共交通和传统出租车的替代。

Robotaxi是技术变革,但本质上还是共享出行。区别在于,传统网约车开车的人肉司机,而Robotaxi则是代码和算力组成的软件服务(AI司机)。

所以本篇,海豚君先来看看,共享出行市场(线上的网约车+出租车)不考虑Robotaxi的影响,市场规模有多大?扩张速度如何?

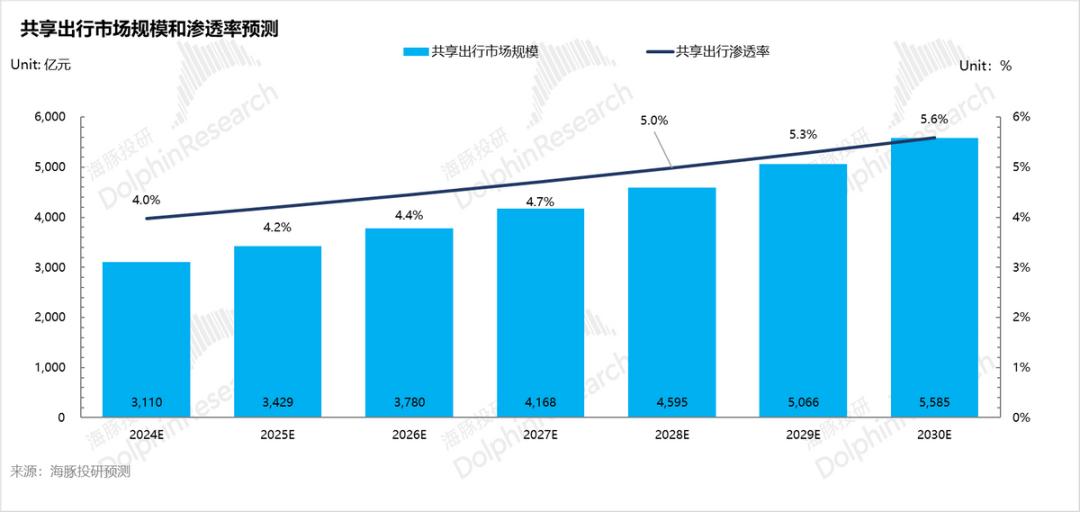

从下图来看,共享出行2023年中国市场规模不到3000亿元,在整个出行结构中渗透率只达到了3.8%。其中2018年-2023年五年复合增速为6.4%。

从目前市场增速远远低于滴滴上市时所说——2020年-2025年五年复合增速30%,其中2023年共享出行的市场规模能达到5340亿,而滴滴本身国内市场已经完全躺平状态——没增长,纯挤利润。

从过去几年的演绎来看,城市公交和线下出租车确实丢了5500亿的市场规模,但这个丢失的份额主要是被私家车出行所抢占(占比78%),共享出行只是喝汤而已(接近14%。)

显然,条件允许的情况下,拥有一辆私家车,才是用户出行的第一选项。对应卖车生意才是星辰大海,网约车在用户出行变迁中实际红利没有想象的那么大。

为何出行方式转变,私家车才是最大红利方,网约车只是喝汤而已,海豚君说一下自己的思考:

① 司机车除了工具属性,还有着面子和享乐属性(随着车型价格的提升,车的工具/面子属性占比越高),当下汽车消费升级是一个超越经济周期的存在(见下图),而网约车出行仅能满足车的工具属性(且只能替代部分工具属性),无法满足拥有私家车的面子和享乐属性。

② 从私家车最能被网约车替代的工具属性来看,把私家车作为工具属性占比最大的用户,购买车型的价格都在20万元以下,换言之,这部分用户都以价格敏感性用户为主。

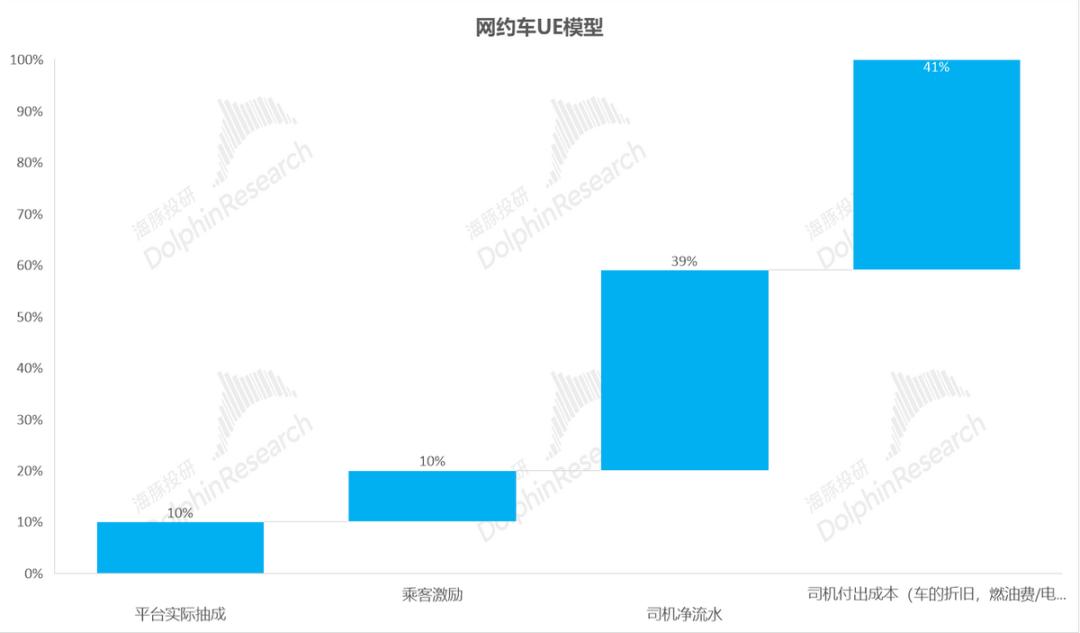

但从网约车的生意模式来看,供给侧司机和车辆是提供服务的最核心的资源,所以给司机的分成(包含司机的人力成本+车辆的使用成本)一般能占到GTV的80%左右。

但相比C端私家车用车来看,同样也需要付出车辆的使用成本,所以核心的差异在于司机的人力成本。

而简单拟算的UE模型(参考滴滴)来看,乘客每单中除付给司机的用车成本之外(购车成本-车的折旧/租车成本,用车成本-燃油费/电费等费用之外),需要付给司机的人力成本的支出占到每单单价的40%。

除司机成本,网约车用户还需要付给出行平台(出行平台作用主要在于匹配用户侧的出行需求和司机端的运力)占到每单单价的10%,所以这两部分支出共占到单价的50%上下。

所以这也导致了,如果长周期投入产出比来看,用户网约车打车相对拥有私家车其实成本更高:按滴滴来说,成本天然的高于自己拥有车的开车成本(自己给自己开车不需要支付人力成本),而海豚君对于这两者最终的成本做了一个估算:

a. 对于滴滴而言,乘客打车实际费用大约为3元/km;

b. 私家车按(每年折旧、燃油/电费、车险等)。按私家车保有量测算,私家车的年均支出在2.2万元左右,而私家车的每年平均行驶里程在1.5万公里,折合下来私家车的用车成本在1.46元/km.

目前的私家车用车成本仍比网约车的打车成本便宜50%,也对应了海豚君前面所说的客单价的50%都付给了司机的人力成本和平台费用。

(注:海豚君对于私家车的用车成本的测算中,由于自己开车的时间成本很难量化,所以不包含在用车成本的测算中)

结合海豚君上文提到的,从私家车最能被网约车替代的工具性属性来看,用户以价格敏感性为主(购车多在20万元以下),而由于网约车的打车成本主要由于司机的人力成本因素,天然的高于自己拥有车的开车成本(高出50%),网约车仍然难对私家车形成替代作用。

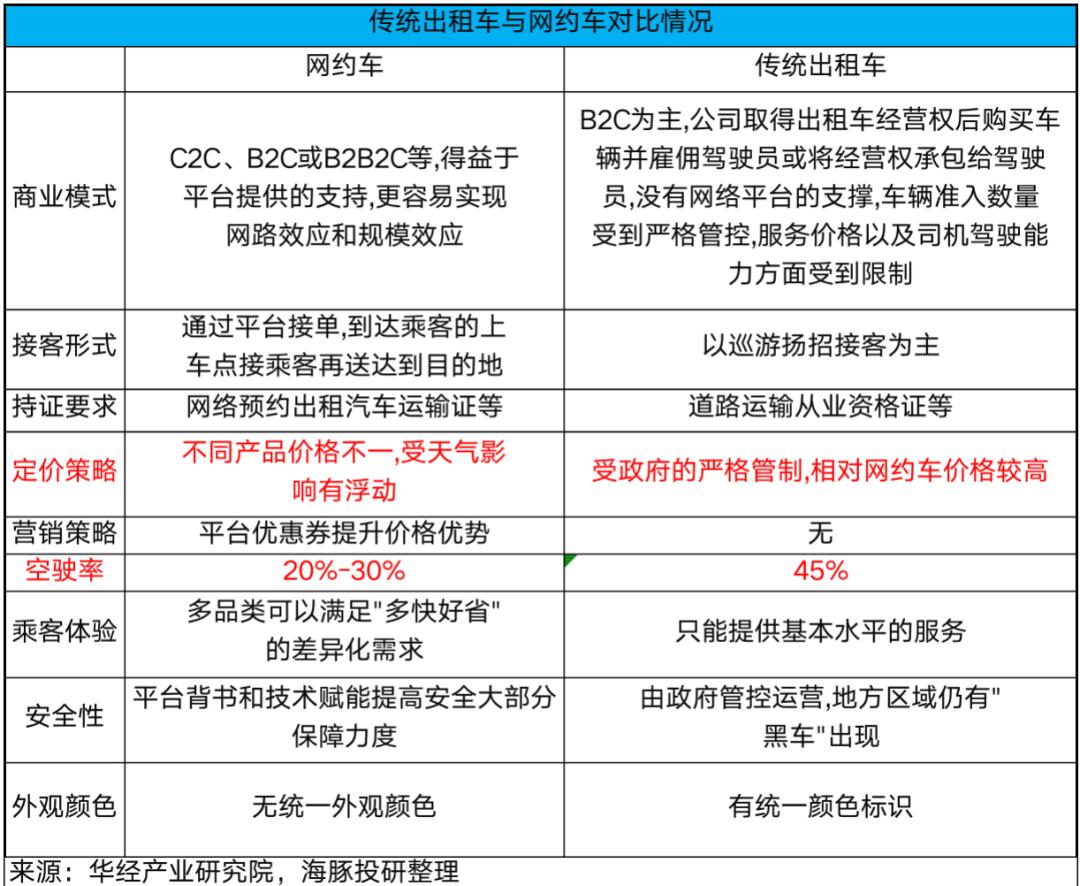

③ 网约车替代出租车:网约车和出租车具有近似相同的成本结构(同样是司机的人力成本+车辆的购置和使用成本+付给出租车公司/网约车平台的抽成),只是实际操作中利益分配平台根据供需灵活调节,同时单平台运营后更具规模效应。

但核心问题在于,这也是最后呈现出来的:传统出租车市场确实被网约车抢占了一定的份额,但更多的份额被出行成本更低的私家车出行所抢占。

总结以上①——③可知,无论是面子属性、工具属性,其实共享出行都很难替代私家车,只能渗透到一点传统出租车的份额。

基于以上逻辑,不考虑Robotaxi推出影响,海豚君基于乐观假设给与中国共享出行市场规模2024-2030年每年平均以10%的增速增长(市场规模=用户规模*客单价*用户频次,假设用户规模和用户频次年平均增速5%,客单价不变),相比2018-2023年平均6.5%的市场规模增速已经偏乐观,到2030年中国共享出行的市场规模也不过才接近5600亿,相比私家车,市场规模仍然有限。

在共享生意规模有限的情况下,共享出行平台商如滴滴等,本身生意生态壁垒也相对有限(具体论述可参考《扒开滴滴的出行 “理想国”》)

总结来说,共享出行本身是一个市场规模有限,且商业模式的弊端使出行平台商的利润率仍保持低位,同时也难以维持市场份额,所以并不算是一个“好生意”。

二、 Robotaxi能根本改变共享出行市场这个生意本质吗?

Robotaxi目前推出面临最大的难题仍是技术和监管问题,我们假设Robotaxi的技术和监管问题都得以解决(隐含Robotaxi的安全性已经远超人类司机),那么对于Robotaxi引入对生意模式的变化,平台商在产品侧仍提供的仍是点到点载人服务,提供的产品本质上没有发生变化,最大的变化是来自于供给侧,供给端的核心因素从原先的司机+车辆变成了具备无人驾驶技术的车辆。

还没有评论,来说两句吧...