“新中式养生”的风还是吹到了饮料。

从历史悠久的凉茶、酸梅汤等传统饮品,到菊花茶、薏米水、红豆水等快速成长的植物饮料,以“中式养生”概念为代表,植物饮料正隐隐展现出接棒无糖茶的潜力。

在小红书上,“办公室养生水”“熬夜水”等话题爆火,菊花茶、红豆水、绿豆水频频出现在种草笔记中,传统养生理念慢慢回到了新一代年轻人的生活中,相关的植物饮料产品也层出不穷。

在本周,基于马上赢品牌CT中的相关数据,马上赢情报站为您数读「植物饮料」,探索中式养生植物饮料能否成为饮料行业新的增长点?

01、植物饮料类目整体概况

基于马上赢品牌CT中饮料类目的产品分类,植物饮料与凉茶、酸梅汤共同隶属于亚洲传统饮料类目。在植物饮料类目内,包含菊花茶、薏米水、红豆水、大麦茶、玉米须水、植物茶等诸多形态/成分的植物类饮料产品。

类目占比:小品类,高增长

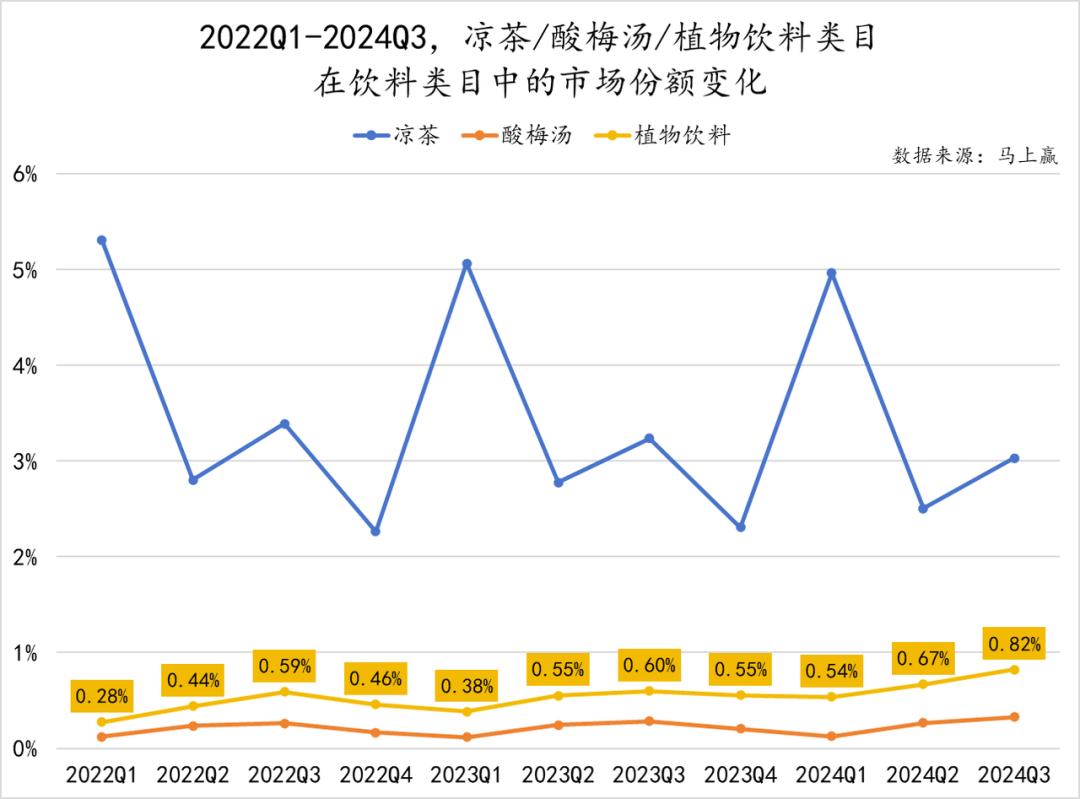

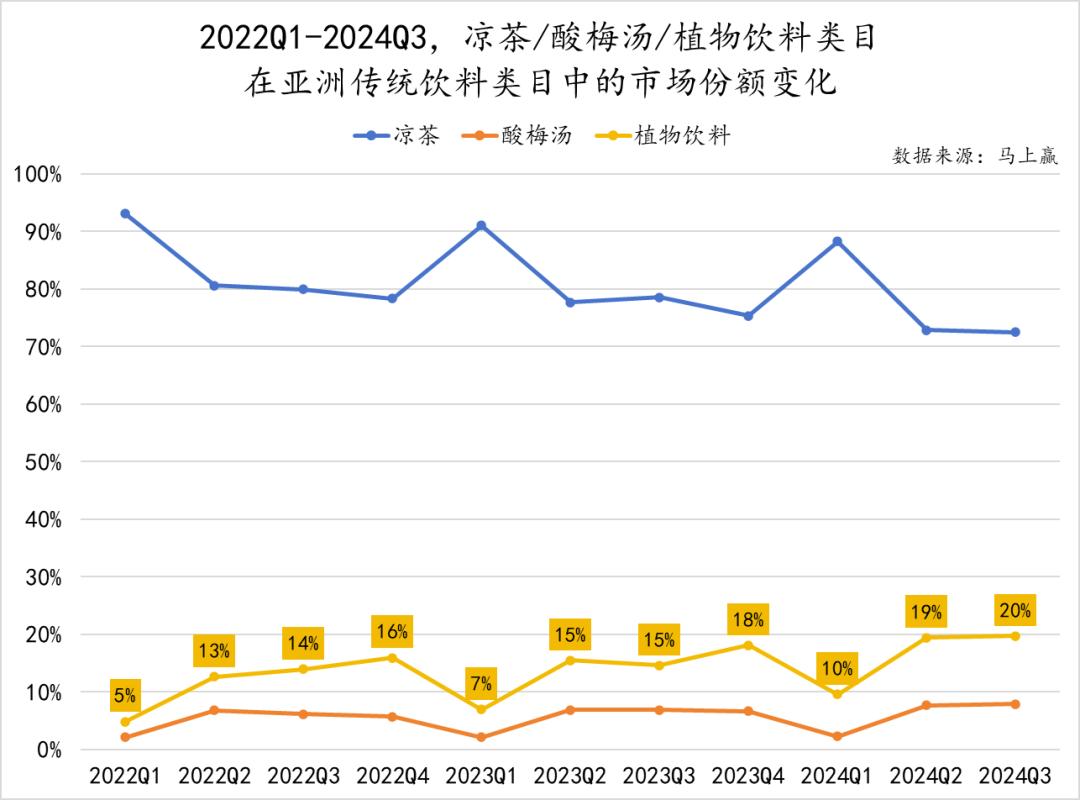

整体而言,亚洲传统饮料类目占饮料类目的市场份额并不算高,其中仅有凉茶平均占据了饮料类目中3.5%左右的市场份额,酸梅汤、植物饮料占饮料整体的市场份额仍不足1%。具体至亚洲传统饮料类目内部来看,凉茶的市场份额均值在80%左右,遥遥领先,但逐年呈现出下降趋势;发展更为成熟的酸梅汤的市场份额不足10%,波动范围相对稳定。

相较之下,植物饮料的15%左右的市场份额高于酸梅汤,且整体呈现出上升趋势:对比2022年最低点Q1和2024年最低点Q1,市场份额从5%上涨至10%;其他三季也从14%左右波动上涨至19%左右,发展潜力可见一斑。

此外,从季度性变化来看,与春节绑定的Q1为凉茶的销售旺季,其份额基本能够达到90%,植物饮料、酸梅汤的份额则是在这一季度相应出现低点。一方面,凉茶礼赠属性在春节的快速增长挤占了其他两个类目的份额,另一方面看,植物饮料目前还依然是存在于消费者的日常消费场景,节庆礼赠属性偏弱。

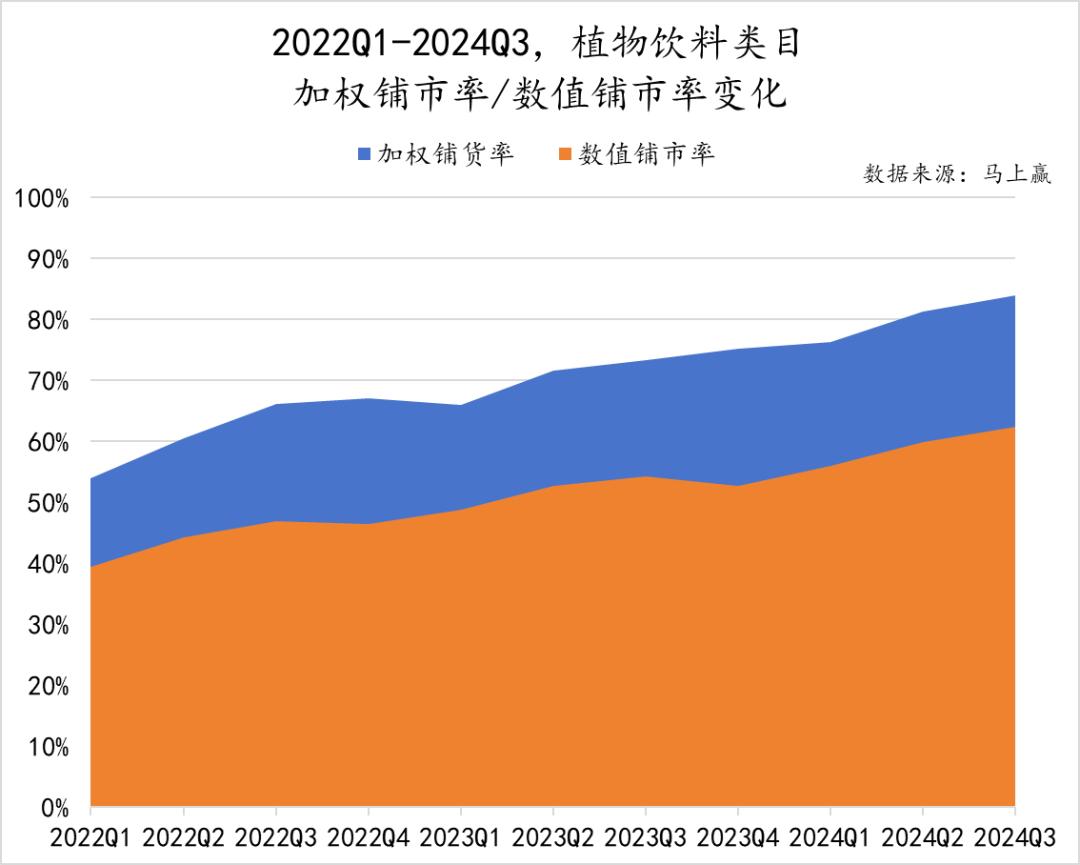

铺市率:仍有空间推动类目增长

结合植物饮料的加权铺市率、数值铺市率可以进一步发现,该类目的市场仍有较大的发展潜力。一方面,植物饮料的数值铺市率虽一路从40%提升至60%左右,但仍有较大的空间;另一方面,其加权铺市率最高时也仅有85%左右,通过提升铺市率来获取更大的市场份额对该类目而言仍存在一定空间。

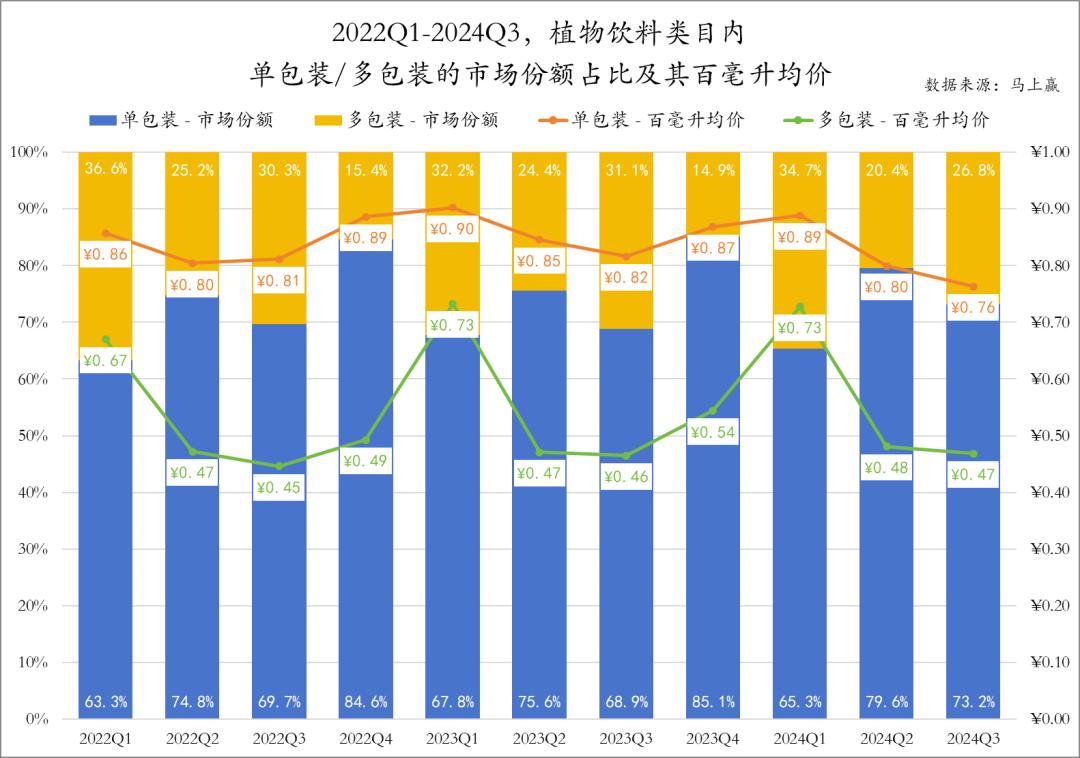

组合规格/价格:以非组合装为主,百毫升均价呈下行

植物饮料类目组合装与非组合装的市场份额占比也体现出该类目目前日常消费动力更强,节庆礼赠属性偏弱。可以看到植物饮料类目内的市场份额集中于非组合装产品,其市场份额在63%-86%的范围内波动,而组合装产品则是只有在Q1能够凭借其包装、性价比等优势满足消费者对礼赠的需求而显著提升其市场份额占比。

从百毫升均价来看,组合装产品的性价比毋庸置疑,其百毫升均价最低时达到了0.45元,在物价水涨船高的Q1期间也仅有0.73元,甚至不及非组合装产品百毫升均价的最低值0.76元。但从变化趋势上看不难看出组合装与非组合装产品的共性,其百毫升均价在Q2-Q4相对较低,而Q1则会出现峰值,二者的区别主要在于波动幅度的大小。

但是相比之下,组合装均价相对较为稳定,从2022-2024未出现明显下降趋势;非组合装的每百毫升均价则在2024年呈现出一定的下降,或与产品供给增多,随着类目火热带来了一定竞争与促销压力相关。

各地区情况:全区域增长,华南、东北值得关注

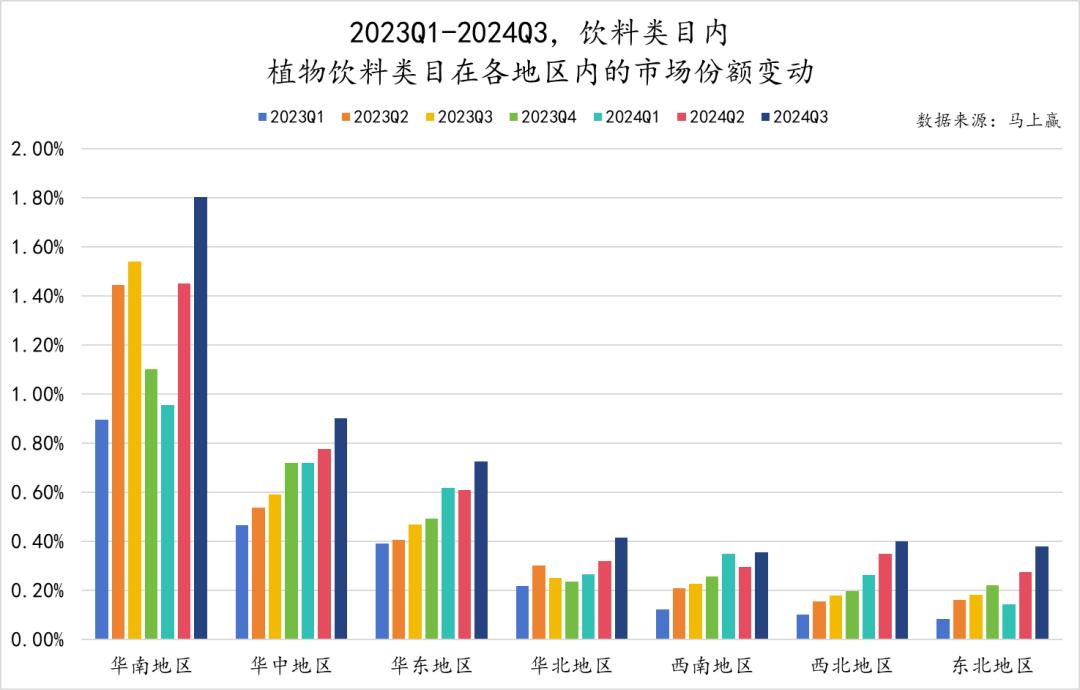

分地区看,植物饮料在饮料类目内的市场份额占比最高值出现在华南地区,显著高于其他地区,一度曾达到1.8%,这或许与广东、港澳等地区一直以来的注重滋补的饮食文化相关;其他所有地区市场份额在过去七个季度中整体都有较为明显的提升。

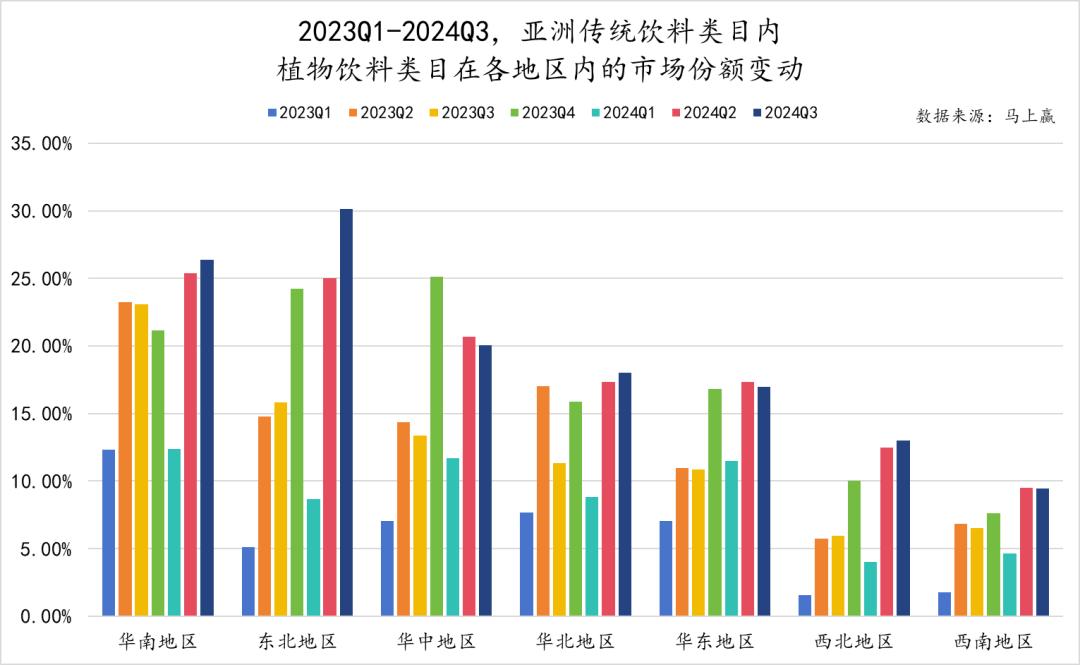

而仅在亚洲传统饮料类目内观察,植物饮料在东北地区的占比则有明显提升,2024年Q3时甚至达到了30%,说明在东北地区虽然喝亚洲传统饮料的消费者不多,但喝的人都挺喜欢植物饮料;而植物饮料在华南、华中等地的市场份额则保持较高水平,可见其在这两个地区的市场影响力相对较大。

业态情况:小业态即饮需求占主流,便利店表现突出

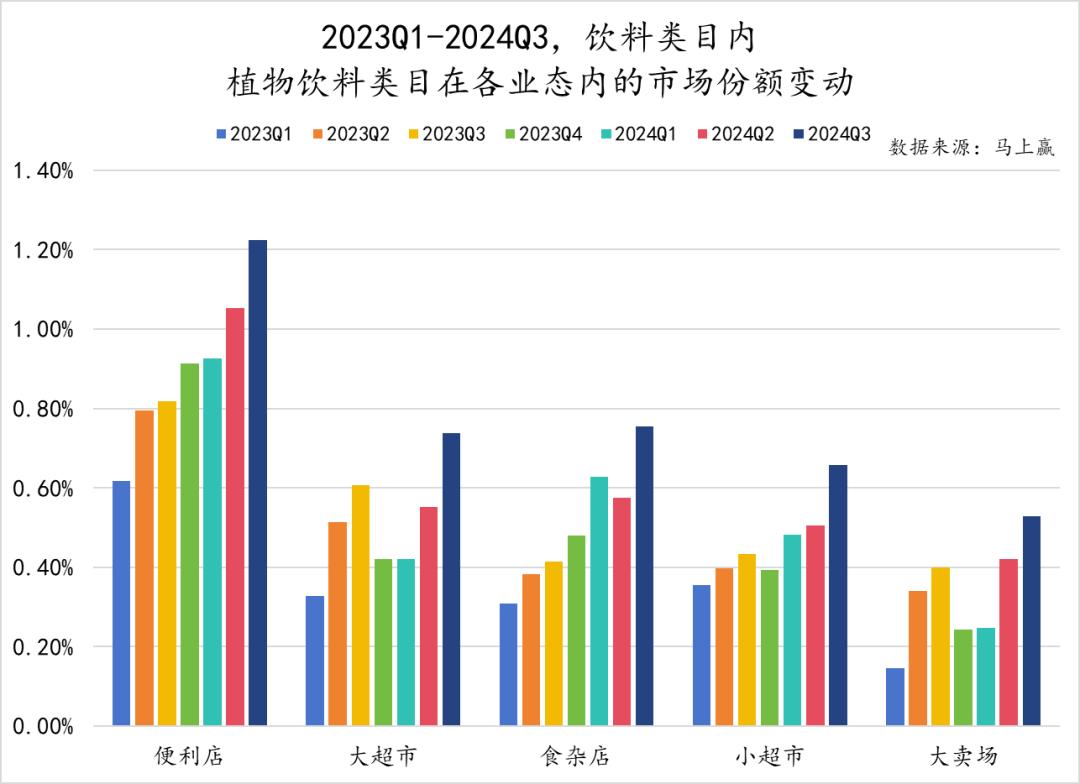

在五大业态下饮料类目的市场份额中,植物饮料占比最高的为便利店业态,且其市场份额在过去七个季度中不断增长,势头汹汹;大超市、食杂店、小超市与大卖场之间的份额差异相对较小。

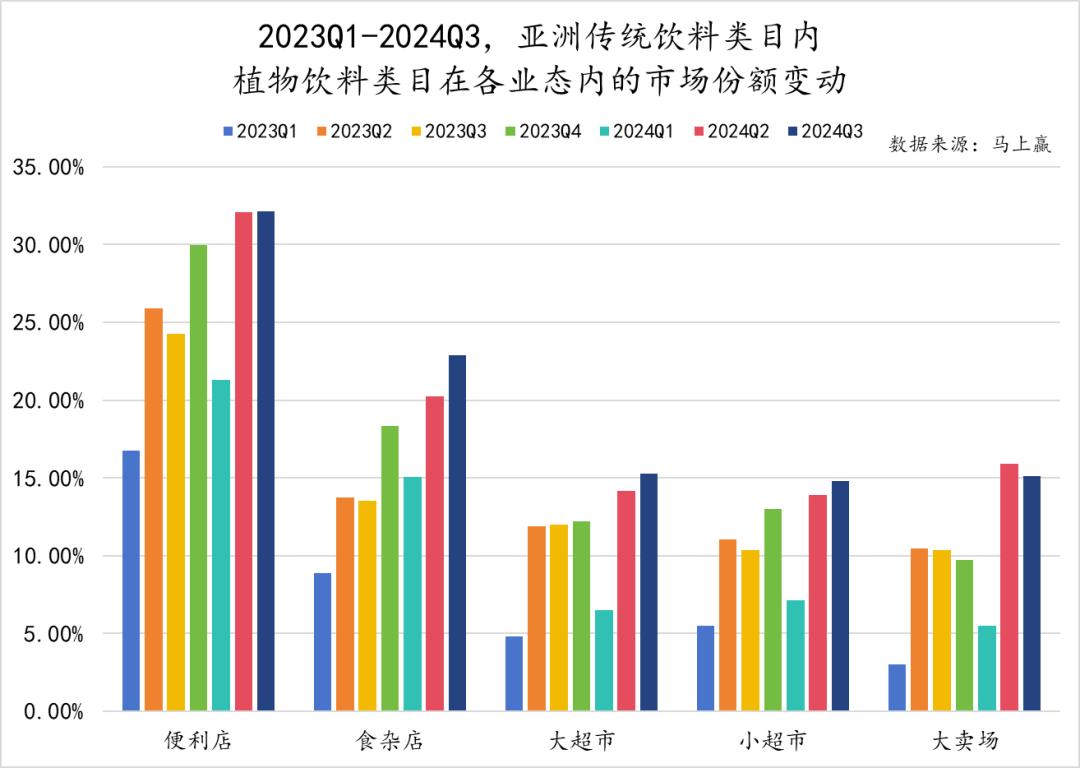

同样是聚焦在亚洲传统饮料类目内,植物饮料在便利店、食杂店两个小业态中的份额占比相对较高,与其非组合装产品市场份额较高的现状一致;而在大超市等其余业态中,植物饮料近期的市场份额也纷纷达到了15%左右。

CR10份额变化及SPU构成

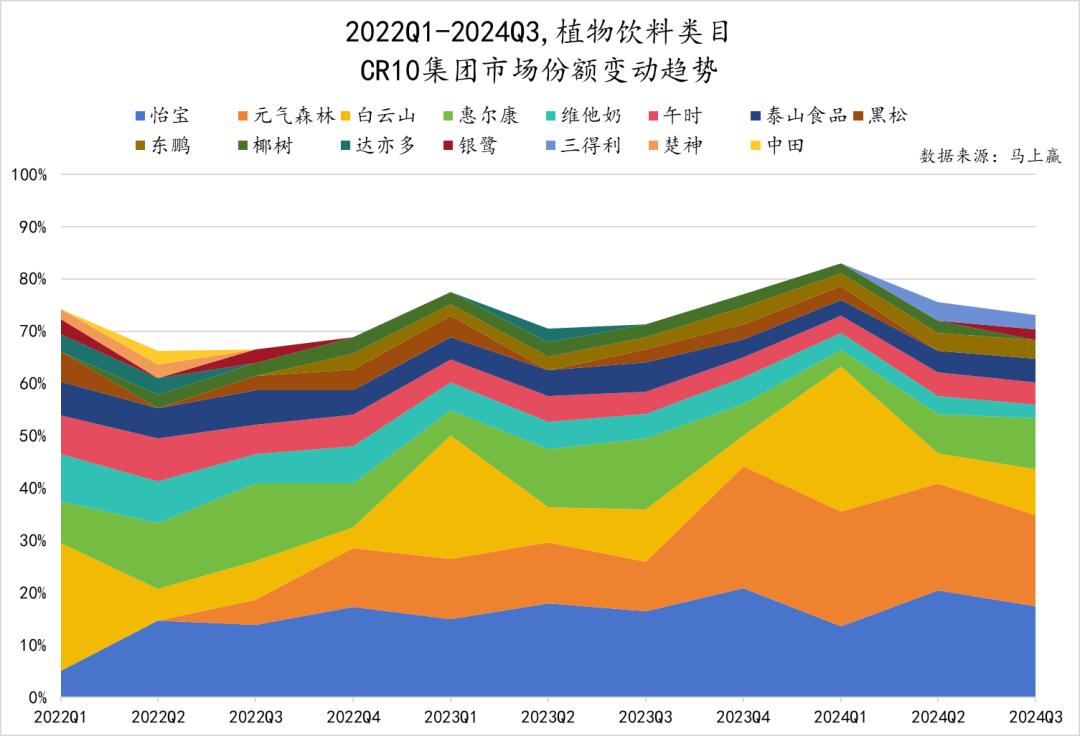

从集团的视角看,植物饮料类目CR10份额之和日渐提升,近期已经来到了80%左右,体现出头部集团集中度的上升。同时,在头部集团内部,怡宝以一己之力占据了20%左右的市场份额,稳居第一;元气森林虽起步较晚,在2022Q3才参与到这个类目中,但其从2023年Q4开始份额快速增长,至2024Q3已经与怡宝的第一名不分伯仲;白云山、惠尔康两家则交替坐上第三的位置,季节性变化较为明显。

在植物饮料类目中,我们选取了基本是CR5的怡宝、元气森林、维他奶、惠尔康以及白云山五大集团,对各集团在植物饮料类目中的SPU市场份额占比进行梳理。

不难发现,怡宝与维他奶的产品矩阵相对单薄,致力于依托一个成熟的产品系列在消费者侧形成牢固的认知。而元气森林、惠尔康则有所不同,在品牌影响力辐射范围内打造了三个左右的产品系列,在丰富产品矩阵的同时为消费者提供更大的选择空间,打造更加立体的品牌形象。除此之外,作为亚洲传统饮料类目内的“老大哥”,白云山在产品丰富度上显然做得更为极致,在王老吉系列成功的基础之上开拓了九个不同的产品系列,契合了消费场景细分化的趋势。

对比2023年以及2024年至今植物饮料类目内的TOP SKU可以看到,2023年TOP SKU间市场份额差距相对更大一些,怡宝旗下一款至本清润菊花茶植物饮料便占据了将近20%的市场份额,在2024年虽然依旧为TOP1 SKU,市场份额却有了较为明显的收缩。

这在一定程度上是其余各大集团在植物饮料赛道中发力的成果。并且,三得利、白云山等集团旗下的SKU在2024年替代了维他奶、黑松集团旗下产品进入TOP SKU之列,可见该赛道中竞争愈发激烈。除此之外,值得关注的是大规格产品在TOP SKU中占比也有所提升,与整个饮料类目中刮起的大规格之风或许也有一定联系。

02、站在十字路口:一边是茶,一边是功能饮料

在中式养生理念的复兴之下,植物饮料所强调的“药食同源”与“整体调养”也为更多消费者所认可——基于此,马上赢发现植物饮料大多带有“茶”的属性,兼具功能性、调养性,其中多数产品难免介于茶饮料、功能性饮料之间。

“被带飞”的植物饮料?

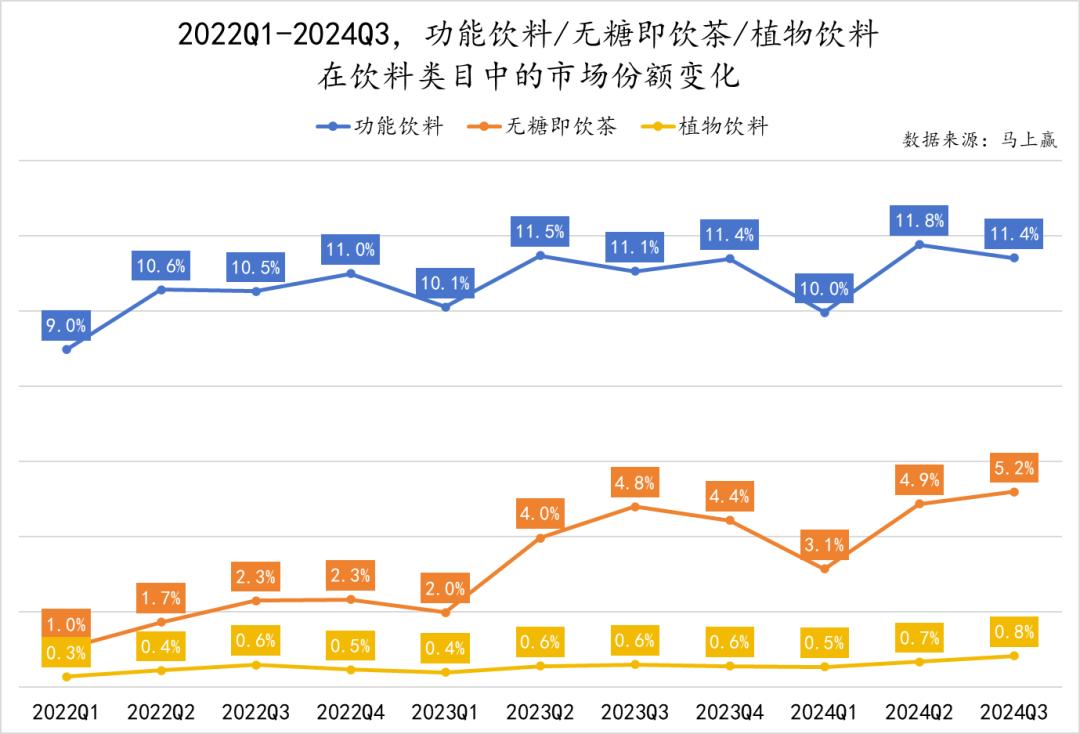

对比无糖即饮茶、功能饮料、植物饮料的市场份额变化,能够看到功能饮料的市场份额在经过前期增长后已经基本稳定在10%左右;无糖即饮茶在近几年的火热之下份额增长迅速,如今也似乎进入了平稳发展阶段,维持在5%左右。

相较之下,植物饮料的份额虽不足1%,但其增速在无糖即饮茶和功能性饮料引领增长之后,有一定提升。

从推出新品数量的波动中,我们可以在一定程度上感受到各类目发展状态的变化。整体分布上,市场份额最高的功能饮料在每个季度推出的新品数量也相应最多,Q2时甚至常有380款左右的新品;而无糖即饮茶除了2024年Q1凭借132款新品超过植物饮料外,其余季度推出的新品数量均不及植物饮料,特别是在最近的2024Q3,无糖即饮茶新品数量显著小于植物饮料新品数量,或许也是市场热点“接棒”的一种体现。

在饮料大类下,功能饮料、无糖即饮茶以及植物饮料的铺市率也与其市场份额相对应:

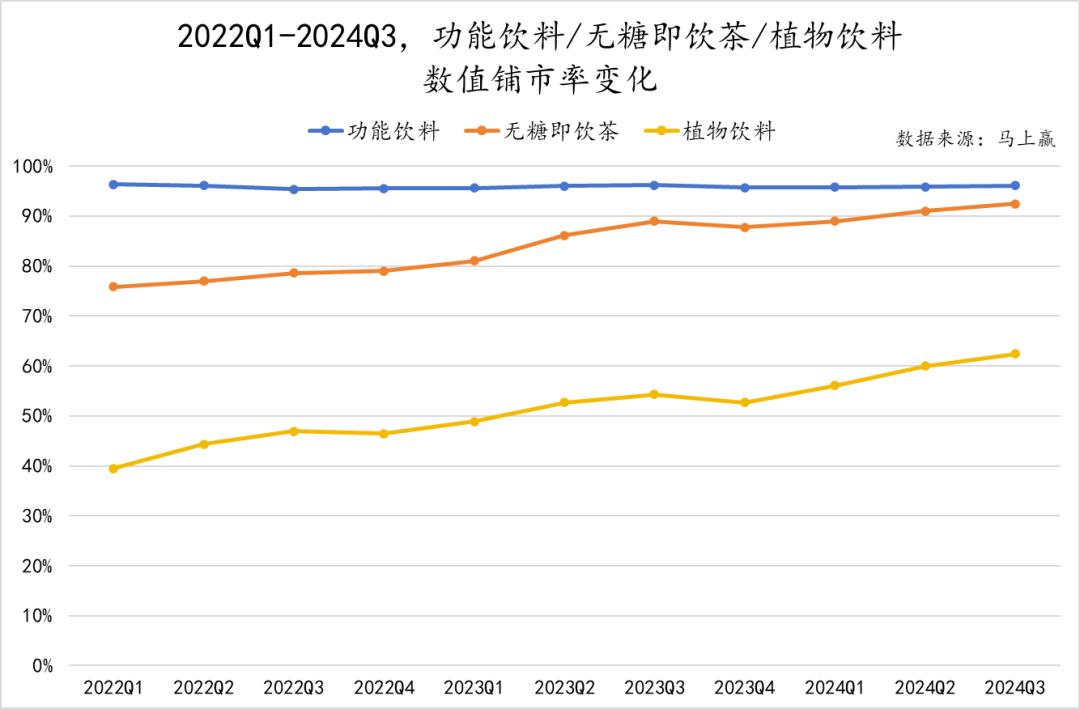

市场份额已经达到10%以上的功能饮料,其加权铺市率已逼近顶峰,数值铺市率也在95%以上,单纯依靠铺市率增长已经没有太多增长空间;

无糖即饮茶过去两年的铺市率增长较为可观,数值铺市率更是从不足80%提升至95%左右,但目前数值铺市率与加权铺市率基本见顶;

植物饮料作为后发者,其铺市率目前仍处在快速增长阶段,特别是数值铺市率变化趋势和无糖即饮茶呈现出高度一致性,或许也暗示了部分饮料企业在跟风无糖即饮茶的火热后,快速跟进植物饮料,期望再借东风。

03、“一加一减”:比茶更多元,比功能饮料更柔和

为了更加立体地呈现植物饮料类目下产品的特征,我们选取了该类目下SKU名称中成分词的TOP 10。从中可见,一方面,其中包括了如菊花茶、大麦茶、冬瓜茶、玉米须茶等更“茶”的配方,与“茶”高度相关,从消费者端很难完全与无糖茶进行彻底切割,但比无糖即饮茶多了一些功效性认知;另一方面则是红豆薏米、红枣枸杞、绿豆等更加“功能”的原料,但却又不是牛磺酸、电解质等更加“明刀明枪”的功能性成分。

整体来看,无糖即饮茶和功能饮料在2023-2024年期间的增长均比较可观,而植物饮料则似乎因其产品特征也被二者的快速增长所裹挟前进。作为比无糖即饮茶多一点“硬核”功能、又比以西式营养为主流的功能饮料更“软”一点的产品,植物饮料的产品理念更多体现出中国传统的中庸之道,在竞争激烈的饮料赛道中居于进可攻退可守的地位,在中式养生理念复兴的东风之下或许大有可为。

还没有评论,来说两句吧...