另外一家值得提的企业是中来股份。它的应收账款及应收票据周转天数,由去年的96天,增加到了202天,也与行业平均水平完全背离。

中来股份主业正是光伏辅材中的背板和胶膜,后增加了电池、组件、光伏应用业务(电站)等业务。一般情况下,电池、组件的账期要比辅材短,而电站业务的账期要比辅材更长。

中来股份的应收款账期大幅度增加,但是财报中,我们看不到光伏应用系统业务占比有明显增长迹象。

这段时间,中来股份经营的另一个变化是,2023年2月公司控股股东由林建伟变更为浙能电力,实际控制人变更为浙江省国资委。

但是,国资企业在经营上应该也会考虑应收账款及应收票据的周转天数吧?虽然在通常情况下,国有企业的资金成本更低一些。

应收账款及应收票据周转天数变化最大的,当属石英股份,由去年的24.55天,暴增至135.30天。原因倒是简单清晰:前年、去年市场上石英坩埚紧张,石英股份处于绝对优势地位。现如今,硅片产能严重过剩,除靠两毛八的超低电价补贴卷行业的高景在外,大部分硅片企业普遍亏钱,坩埚企业也由卖方市场转向了买方市场。

虽然赶碳号看到辅材企业被主材“欺压”,被大企业“拖欠”,有些难过,感慨于商业分工的不公平。但对于更多中小微企业来说,能够进入大企业的供应商名单,已经算是非常幸运了。换句话说,能收到比亚迪邮件,能够被盘剥,本身也是一种资格,是打破头竞争过来的机会。能够被拖欠,总好过连订单都没有,直接出局。

02 主材企业,靠供应商养着?

以海优新材所在的胶膜行业为例,上游被国外POE粒子企业拿捏,下游被组件企业拖欠。作为“夹心饼干”的辅材企业,普遍不敢高杠杆运营。除了帝科股份、中来股份以外,其他企业的负债率均低于70%。

帝科股份原本计划融资降低负债率的,岂料董事长、实际控制人史卫利在定增时违规,使公司丧失了简易程序融资的资格。

中来股份,现在是国企业了,企业信誉提高了,负债高点低点,对企业的经营安全影响也不大。

来自WIND; 单位%

在负债率上,主材企业和辅材企业冰火两重天。光伏主材企业的负债率普遍偏高,低于70%的较少。

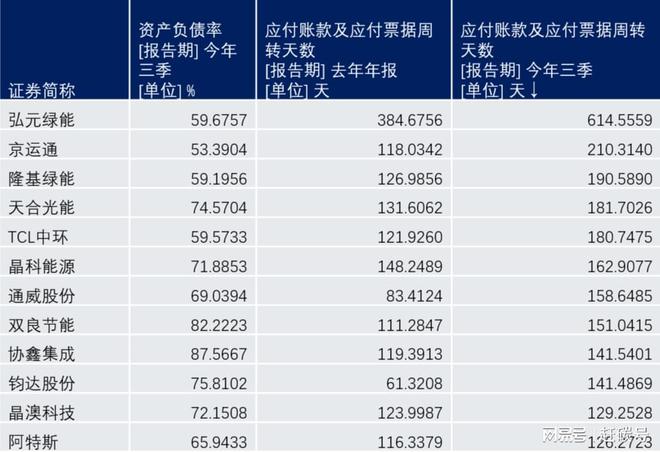

光伏主材能高负债运营,手上还有闲钱,一个重要原因,就是成功压榨了供应商。令人震惊的是,弘元绿能的应付账款及应付票据周转天数,竟然高达614.56天。而弘元绿能在去年的应付账款及应付票据周转天数,也是高达384.67天。究竟是哪些企业这么悲催,被弘元绿能这么拖欠呢?

说句题外话,弘元绿能一直缺乏“自律精神”的企业。本周在四川宜宾举行的2024中国光伏行业大会上,有33家光伏企业签署了自律公约,其中居然没有弘元绿能。据了解,弘元绿能从头就没参加过这样的会议和行动,完全游离在光伏行业之外,放飞自我。对于这种不愿担责任的企业,不知在未来的国内招投标市场、投融资审批时,会不会也给一个“特殊待遇”呢?

来自WIND

主材企业虽然高负债率运营,但是资金压力没有辅材企业大。毕竟,有些龙头企业手上货币现金充足,其中应付账款及应付票据占了大头。

手上货币现金最多的,当属隆基绿能,在手现金长期超过500多亿元。今年三季报显示,其货币资金高达511亿元,而应付账款及应付票据也高达356亿元。隆基绿能“手头的宽裕”,正是长期“挤占”供应链企业而来的。

隆基绿能“占款”最多,有着小隆基之称的弘元绿能,则是欠款时间最长。

后 记

能够欠别人钱,当然是一种能力,体现了自己在产业链上的话语权和竞争优势。但是,在光伏生态已经急剧恶化的当下,这种欠钱的能力,也不宜运用到极致。竭泽而渔,整个生态破坏了,往往就会遭到反噬,大企业也会受伤。

这其实无关乎法律和生意,更多关乎道义。尽量少挤占中小微企业的资金,这既是一种公平,更是一种尊重。如果连我们自己都不尊重自己的同行,光伏又怎能得到别人的尊重呢?

还没有评论,来说两句吧...