近日,国泰君安(601211.SH)和海通证券(600837.SH)的合并交易顺利通过了上交所并购重组审核委员会的审核,这是2025年来,上交所首个通过的并购重组项目。

其实,自证监会发布并购六条以来,A股并购重组市场就异常火爆,9月24日至今,已有上百家公司发布了并购信息,49家公司公布了重组并购计划并发布了增发预案,其中仅8家公司属于同行业并购,41家公司进行了跨界并购。在跨界并购中,4家公司的并购标的为电子元器件企业,4家公司的并购标的为半导体公司。

需要指出的是,重组并购是一个非常复杂的交易,需要买方、卖方、中介机构以及监管层的参与,其中买方、卖方作为交易对手,利益诉求往往不一致,而因参与方众多,合规、内幕消息管理也是个难题。

并购市场火爆,又有多少并购能顺利推进呢?

市场火爆

作为除首发以外的另一个资本化及投资人退出的重要渠道,并购重组市场往往在首发节奏放缓的时候火爆。 如2015年、2016年,A股分别完成了215家、226家企业的首发,当期却分别有736家、744家企业完成了增发,这其中很大一部分为增发收购资产。

当时出现了如电建集团(601669.SH)整体上市、绿地控股(600606.SH)借壳金丰投资上市、巨人网络(002558.SZ)借壳世纪游轮上市等知名的重大交易。彼时,甚至出现了一波私有化回购A股上市的热潮,2016年万达集团、奇虎360就相继私有化。

相反,随着科创板的开板以及注册制改革的推进,2020年-2023年,每年平均有424家企业完成了首发;但同周期内,每年平均仅有398家企业完成增发,这其中很多是新能源、光伏企业增发扩产,并不涉及并购重组。如锂电池龙头,宁德时代(300750.SZ)2020年、2022年就分别通过增发募集了197亿元与450亿元的资金用于产能扩建。

但受市场低迷影响,为了提振市场、增强市场信心,2024年A股的首发节奏大幅放缓,当年仅有100家企业完成了首发,融资总规模为673.53亿元,不及2022年5868.86亿元首发募资规模的零头。而此前为了抑制壳资源的炒作,A股并购重组政策未实时放松,2024年仅有145企业完成了增发,增发规模也比较小。

需要指出的是,在大基金、各类产业引导资金的支持下,尤其是科创板开板打通退出渠道后,最近几年,国内的一级市场的融资热情较高,尤其是半导体、医疗等政策支持的行业。

2020年,中国半导体行业的一级市场融资共有458起,总融资金额达到1097.69亿元人民币;2021年总融资规模也有1116亿元人民币,2022年更是达到了1594亿元人民币,占一级市场全部融资的9.4%。但步入2023年,受科创板发行节奏放缓影响,当期国内半导体融资总额约为546亿元人民币,较2022年相比出现了大幅下滑。

2024年,受首发节奏大幅放缓影响,国内一级市场投融资热情进一步低迷,更是有投资人喊出“一级市场已死?”的疑问。一级市场可以帮助优质创业企业融资,支持科技创新企业发展,一级市场低迷对国内科技行业来说,无疑是个坏消息。

为了激发市场活力,同时支持上市公司转型升级,2024年9月24日证监会发布了并购六条。并购重组市场也因并购六条的发布而被引爆,2024年9月25日至今,已有49家企业发布了并购重组预案。而2024年1月1日至9月24日期间,A股仅有16家企业发布并购重组预案;在这16家并购重组交易中,还有如甘肃能源(000791.SZ)、国联证券(601456.SH)这类国资主导的并购。

风险犹存

虽然证监会发布了并购六条,鼓励上市公司通过并购重组,注入优质资产,提升投资价值,实现向战略性新兴产业的转型;但在放宽政策的同时,对并购重组的法律监管并未放松,在确保市场公平公正,监管层仍致力保护投资者利益。

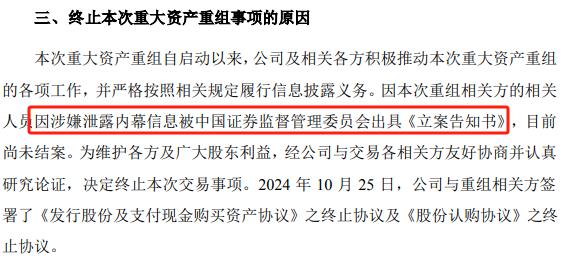

2023年11月9日就策划收购资产的盈方微(000670.SZ),因重组相关方涉嫌内部交易被立案调查。近期,深交所终止了盈方微关于重大资产重组及配套募资申请的审核,公司的并购重组也至此折戟。

还没有评论,来说两句吧...